2018年10月份中国大宗商品指数显示: 供应压力有所加大,市场调整风险加剧

2018年10月份中国大宗商品指数显示:

供应压力有所加大,市场调整风险加剧

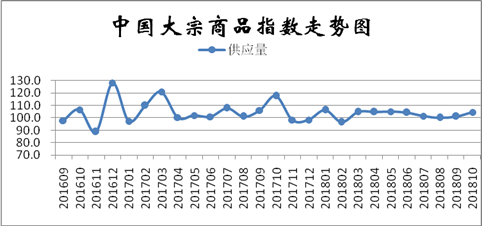

由中国物流与采购联合会调查、发布的2018年10月份中国大宗商品指数(CBMI)为103.8%,并且两连升至近六个月以来的最高。各分项指数中,供应指数、销售指数、库存指数和价格指数均继续上扬,显示国内大宗商品市场形势良好,供需两旺。不过,随着库存持续积聚,当前供应压力有所加大,加之冬季需求转淡以及出口形势不佳,市场将面临较大的调整风险。

一、商品供应持续增长

2018年10月份,大宗商品供应指数为104.5%,升幅较上月扩大3.4个百分点,供应量连续八个月呈现上升态势,本月指数升至近五个月以来的最高,显示市场供应整体显著增长。各主要商品中,铁矿石、原煤、有色金属和汽车供应量止跌回升,成品油和化工供应量增幅有所扩大,钢铁供应量虽继续增加,但增速减缓。

1、钢铁供应继续增速,但增速有所回落

2018年10月份,钢铁供应较上月增长3.8%,增速较上月回落2.3个百分点。从市场情况来看,10月份,在限产季来临之前,各大钢企抓紧时间开工,带动钢厂生产继续保持旺盛,产品产量增长明显。不过随着取暖季限产力度的加大,钢厂生产不断受限,近期产品产量有所回落。10月份,钢铁行业PMI生产指数为55.7%,环比上升2.1个百分点。从钢厂生产情况来看,据国家统计局数据,9月粗钢日产量269.5万吨,环比增加4%,同比增加7.5%,创历史新高;钢材日产量322.5万吨,同比增9.8%,环比增3.7%。中钢协统计数据显示,2018年10月上旬会员钢企粗钢日均产量198.74万吨,旬环比增加0.26万吨,上涨0.13%;全国预估日均产量252.14万吨,旬环比升0.21万吨,涨幅0.08%。但随着各地限产政策加码,钢铁行业供应端施加的约束加大,钢厂产量开始下降。2018年10月中旬会员钢企粗钢日均产量195.11万吨,旬环比减少3.63万吨,环比下降1.83%。10月10日京津冀及周边地区秋冬季大气污染治理全面启动,次日河北地区检查416家企业发现问题84家,涉气环境违法105个,其中4家钢企突出环境问题被点名批评。长三角地区秋冬季大气环保方案公布,其中江苏地区2018年11月至2019年2月重点企业将错峰生产,要求重点行业在应有污染排放基础上减排30-50%。市场人士反馈,长三角地区主要钢厂沙钢、永钢等将减产50%左右。另外,11月1日螺纹新标准正式实施,据初步测算,此次新标准需改标穿水钢筋约6700万吨左右。总体来看,11月份全国秋冬季大气环保治理将全面打响,新标准螺纹已经开始执行,多省钢厂生产将受到限制,预计11月份国内钢市供给量将明显收缩。

2、铁矿石供应明显增加

2018年10月份,铁矿石供应止跌回升,当月较上月增加5.8%,指数升至近五个月以来的最高水平,显示近期国内铁矿石供应增长明显。据国家统计局数据显示,9月份国内铁矿石产量为6692.7万吨,较8月份增长3.5%。另据海关数据显示,9月铁矿石进口环比增长4.2%至9308万吨,升至四个月来最高。产量增长叠加进口增长,导致国内市场供应明显增加。纵观后市,根据矿山全年生产计划,预计淡水河谷四季度产量1.06亿吨,环比三季度增长139万吨,同比增长1298万吨;力拓若按3.4亿吨年运量目标预测,四季度运量8930万吨,环比三季度增长740万吨,同比减70万吨。另外,四季度是四大矿山的发运旺季,从供应端整体来看,四季度环比三季度供应加大,后期外矿供给压力将逐步体现。内矿方面,从6月份开始,由于矿山企业采矿证的下发,国内矿山产量有所恢复,目前全国266座矿山产能利用率为64.1%,环比上月下降1.1个百分点,同比增长1.1个百分点。预计后期环保对国产矿产量的影响边际减弱,但是为了达到环保要求,国内矿山成本一直上升,且随着天气转冷,内矿开工率下行压力加大,内矿供应压力较小。整体来看,后期国内铁矿石供应压力依然偏大。

3、煤炭供应增长有限

2018年10月份,国内原煤市场供应止跌回升,当月较上月增长1.7%,在连续两个月减少后再度呈现上升态势,但增幅有限。今年以来,产地环保检查持续,导致部分煤矿出现停产减产现象,生产量下降。与此同时,汽运车辆受到环保限制,运输价格上涨,外运受阻,进一步减少了煤炭调出量,供应量收紧。不过近期随着环保力度的放松以及煤价上扬,煤矿生产开始增加,9月份国内原煤产量突破3亿吨,为今年来首次,进而导致国内供应增长。不过,近期国内进口有所下降,令国内煤炭供应增长有限。据海关数据显示,9月份,国内进口煤炭2513.7万吨,同比减少194.3万吨,下降7.18%;环比减少35.42万吨,下降12.35%。近期,山东龙郓煤业发生冲击地压矿难,导致22人被困井下,山东启动应急排查方案,停产了接近9000万吨产能,产地陕西近日安监力度也在升级,停产煤矿不断增加,10月份、11月份煤炭供给预计维持在1000万吨每天的水平,后期供应压力难有明显增加。

4、成品油供应持续增加

2018年10月份,成品油供应指数止跌反弹,本月较上月回升3.3个百分点,至105.7%,显示成品油供应持续增加,且增速加快。从市场情况来看,9月中旬,克拉玛依石化、大庆石化、上海石化共计1650万吨/常减压装置复工;同时,华北石化、辽河石化、荆门石化等主营炼厂于9月末结束检修,共计1800万吨/常减压装置复工,国内主营单位检修炼厂陆续复工,开工率有所提高,故10月份原油加工量有所上涨。据国家统计局数据显示,2018年9月份,国内原油加工量为5134.10万吨,同比上涨4.9%,环比增加2.0%。其中,国内汽油产量为1172.1万吨,环比增加2.3%,同比增加2.3%;国内柴油产量为1453.5万吨,环比基本持平。另据海关数据显示,2018年9月份,中国进口成品油291.7万吨,较8月增加21.3万吨,环比增加7.9%,同比增加26.8%。1-9月累计进口成品油2458.9万吨,同比增加9.8%。产量提升加之进口增加,近期国内成品油供应有所增长。10月份,庆阳石化处于检修期,共计300万吨/常减压装置停工,大连石化和宁波大榭共计1400万吨/年常减压装置进入检修状态。不过国内成品油价格的高挂,将促使炼厂加工积极性上升。另外,第三批成品油出口配额将于近期下发,受此提振,预计原油加工量将进一步上涨,届时汽、柴油产量或将有所增加,成品油供应压力将会加大。

5、化工商品供应持续增长

2018年10月份,化工供应指数为107.7%,较上月上升2.8个百分点,较去年同期大幅上升8.3个百分点,显示随着化工行业利润持续增长,产品产量持续增加,市场供应大幅增加。据国家统计局数据显示,今年1-8月,化工行业实现利润3586亿元,同比增长23.7%。其中,肥料制造业利润176亿元,增长18%。从商品产量来看,前三季度,化工行业增加值同比增长3.8%,增速同比持平。主要产品中,乙烯产量1377万吨,增长2%。初级形态的塑料产量6351万吨,增长5.7%;合成橡胶产量401万吨,增长7.5%;合成纤维产量3337万吨,增长8.3%。烧碱产量2509万吨,增长1.1%;纯碱产量1900万吨,增长0.8%。化肥产量4214万吨,下降6.2%;其中,氮肥、磷肥分别下降8.5%和3.1%,钾肥增长1.4%。农药产量155万吨,下降13%。橡胶轮胎外胎产量64742万条,增长1.4%。电石产量1918万吨,增长2.7%。

二、需求延续回升势头

2018年10月份,大宗商品销售指数为102.7%,较上月上升0.2个百分点,为近五个月以来的最高,显示随着天气好转,户外施工力度明显增强,终端采购补货需求释放,市场需求延续回升势头。据国家统计局数据显示,1-9月份全国房地产开发投资同比增长9.9%,增速比1-8月份回落0.2%,依然处于相对高位,其中分项新开工面积和土地购置面积均为增长。1-9月份全国基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长3.3%,增速比1-8月份回落0.9%,依然处于较低水平。年内基础领域建设补短板是经济工作重点之一,国家会陆续加大对基建项目投入,一大批高铁、轨道等项目获批。总的来看,11月份华东以及广大南方地区依然处于施工旺季,但受北方冬季降温工地需求下降影响,预计下月国内大宗商品市场整体需求会有所下滑。

1、钢铁销售明显回暖

2018年10月份,钢铁销售指数止跌反弹至104.3%,升至近六个月以来的最高,市场需求明显回升,企业接单量有所增长。10月份钢铁行业PMI新订单指数为52.3%,环比上升3.4百分点,重回50%的荣枯线以上。从市场情况来看,10月份秋高气爽,户外施工力度明显增强,国庆节后,终端采购补货需求量释放,市场成交明显好转。再加上当前市场资金面相对宽松,所以短期内需求表现也超出了此前市场的预期。北材资源尚未集中南下,导致下游用户的心态也有一定改善。从监测的沪市终端线螺采购数据来看,10月份沪市线螺终端日均采购量上升32.6%,较前几月有明显回升。不过,当前北方部分地区施工受天气降温以及采暖季停工,预计11月份国内钢市整体需求将有所回落。

2、铁矿石需求继续保持良好态势

2018年10月份,国内铁矿石销售指数为103.9%,较上月上升0.8个百分点,为近五个月以来的最高,显示国内铁矿石市场需求持续旺盛。10月份,钢铁行业PMI原材料采购量指数为61.8%,环比上升4.9个百分点,是2017年12月份以来的最高点,显示伴随着开工率的回升,钢厂对铁矿石进行明显补库。目前,大中型钢厂铁矿石库存已经达到28.5天,为2017年3月以来的新高。四季度环保限产力度趋严,钢厂开工率大概率回落,加上钢厂库存天数处于近两年来的高位,铁矿石需求预计走弱。

3、成品油需求增速持续回落

2018年10月份,成品油销售量较上月增加2.4%,但增速较上月减缓5.9个百分点,显示国内成品油销售持续大幅增长的局面有所改变,市场需求或将出现转向。10月份,国内多地气温有所回落,适宜的天气增加出行,加之国庆期间自驾游多,汽油终端需求支撑。柴油方面,因正值秋高气爽时节,户外工程、基建等终端用油单位开工率提升,且物流运输业需求平稳,因此柴油需求良好,部分地区秋收农忙持续,也对柴油需求有支撑,不过,今年的金九银十,在车市中并没有体现出来,反而有点提早进入冷冬的感觉。根据乘联会发布的数据,9月份我国汽车总体销量239万辆,同比下降11.6%,其中乘用车销量206万辆,同比下降12%。纵观后市,汽油终端需求会随着气温的降低而遇冷,加之汽车市场提前遇冷,销量同比下降,将使得汽油需求受抑。北方地区将逐渐开始置换负号柴油,后期天气变冷,户外工程、基建等工程的开工率高位水平或有所下降,终端需求用油或有下降,但月内有“双十一”物流将对柴油需求有提振。整体而言,11月份国内成品油需求增速或将继续回落。

三、商品库存仍在积聚

2018年10月份,大宗商品库存指数为103.0%,连续五个月上升,为近七个月以来的最高,显示限产季来临,加之利润可观,近期商品产量增加,但终端需求增幅有限,导致当前国内大宗商品库存持续积聚,市场去库存压力加大。各主要商品中,本月成品油库存止跌回升,其余品种中除钢铁库存增速回落外,均呈现增速加快之势。

1、钢铁库存增速回落

2018年10月份,钢铁库存量较上月增长0.8%,增速较上月回落4.6个百分点,显示在需求回升的背景下,当前国内钢铁库存压力和前期相比有所减缓。据西本新干线监测库存数据显示,截至10月26日,国内主要钢材品种库存总量为987.89万吨,较9月末减少14.08万吨,降幅1.41%,较去年同期减少11.61万吨,降幅1.16%。从钢厂库存来看,据中钢协数据显示,截止10月中旬末,重点企业钢材库存为1291万吨,旬环比增加29万吨,环比上涨2.30% ;较去年同期重点企业钢材库存量增加11万吨。市场库存和钢厂库存合计较去年同期减少0.6万吨,而上月为增加17.06万吨,整体库存水平有所下降。

2、需求低迷,煤炭库存持续大幅增长

2018年10月份,原煤库存量较上月大幅增长8.0%,增速较上月扩大3.9个百分点,显示近期煤炭产量持续增加,虽进口有所减少,但在需求整体低迷的背景下,国内原煤库存持续增加,市场供应压力明显加大。9月份,六大电厂日均耗煤63.3万吨,创下15年来的新低,国庆节后,虽市场需求有所回升,但10月下旬以后,天气转凉叠加经济增速放缓,煤炭下游需求明显放缓,近几日的日耗一直在50万吨附近徘徊,六大电厂10月至今的日耗同比下降19%,降幅较9月扩大8个百分点。从市场情况来看,当前沿海六大电厂库存升破1600万吨,全国重点电厂库存达到近几年高位。截止10月29日,沿海六大电厂库存合计1613.8万吨,突破1600万吨,库存创出2013年7月初以来的新高,较上月同期增加142.5万吨或9.7%,日耗煤量51.1万吨,近期持续运行于60万吨水平以下,较上月同期减少10.5万吨或17.0%。存煤可用天数为31.6天,和上月同期相比,增加7.7天,高于正常15-21天的库存水平。

3、有色金属库存增速加快

2018年10月份,有色金属库存量较上月增长4.0%,增速较上月扩大3.0个百分点,显示有色金属库存量增长提速,供给端压力加大。9月份以来国内有色金属产量有所回升,但国内环保压力仍对企业生产冲击不断,使得供应端增长有限。不过,近期国内有色金属下游消费下降更为严重,企业开工订单显著下降,空调等电器需求环比回落,汽车、地产以及线缆等产品需求均维持偏弱表现,加之下游资金紧张,甚至出现停车破产现象。供应有所增加、需求持续偏弱导致当前国内有色金属市场库存快速累积。纵观后市,当前环保高压态势有增无减,加之采暖季的到来,预计供给端将继续呈现低迷态势。回顾6月份的环保检查,地方政府在空气质量相对较好的情况下,都可行政限产50%。一旦北方供暖开启,如果不整体限产,那么环保部下发的空气质量改善目标将无法完成。与此同时,当前价格相对弱势,生产企业利润压缩明显,冶炼积极性下滑,后期预计供应端增长有限。从需求端来看,后期随着国内政策加码,国内投资性消费存在一定的增长空间,同时国内汽车市场产销预期回暖,特别是整车厂为准备年关的消费高峰生产进度提升,回顾历年汽车产销数据,可以明显发现汽车销售及生产周期性很强,每年夏季为供销低谷,年关为供销旺季。从供需两端来看,预计后期有色金属库存继续大增的可能性在降低。

4、汽车库存大幅增加

2018年10月份,汽车库存量较9月份增长5.9%,增速较上月扩大5.4个百分点,汽车库存增长明显。通常情况下,所有汽车品牌每年都会卯足劲在“金九银十”争取销量业绩,但今年的实际情况却让人大为失望。金九不金,银十不银,由于整体市场低迷,消费者观望情绪浓厚,国庆小长假带动了一部分销量,但市场不景气,后期销量增长不佳。此外,楼市和股市的下滑也在一定程度上对汽车市场造成影响。虽然从长远来看,车市仍将恢复增长态势,但短期内利好因素并不多。车市销售遇冷,加之产量提升,导致车市的库存压力越来越大。据中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA(Vehicle Inventory Alert Index)显示,10月份汽车经销商库存预警指数为66.9%,环比上升8个百分点,同比上升17个百分点,库存预警指数位于警戒线之上。今年1-10月份,我国汽车经销商库存预警指数均处于警戒线之上,创下近三年以来的历史最高。

综合来看,10月份,国内大宗商品市场形势良好,供需两旺,但供应端增速快于消费端,导致市场供应压力加大,库存持续积聚。进入11月份,秋冬季大气环保综合治理全面打响,加之出口形势依然严峻,需求将会进入回落期,市场调整的风险正在逐步加大。不过,当前我国经济仍将保持稳步增长态势,随着悲观情绪的缓和以及国内政策加码,市场信心将迎来修复,加之各地限产政策的实施,供给层面预计会有所减少,将为市场提供一定支撑。

1、国内经济仍将保持稳步增长态势

中国物流与采购联合会、国家统计局服务业调查中心发布的2018年10月份中国制造业采购经理指数(PMI)为50.2%,环比回落0.6个百分点。市场供需仍维持在较好水平,生产量和新订单指数均回落1个百分点左右,但仍保持在50%以上。数据显示当前国内制造业增速放缓,但制造业PMI已连续27个月位于50%以上,国内供需均处于扩张区间,高新技术行业加快成长,企业对后市信心稳定。同时非制造业PMI显示,建筑行业商务活动指数连续2个月上升,投资趋于稳定。整体来看,我国经济仍将保持稳步增长态势。

2、投资性消费存在增长空间

从相关数据来看,国内方面,投资性消费存在一定的增长空间,主要体现在房地产市场中短期并不悲观、基建回升的可能性较高及持稳的制造业。房地产投资的不悲观主要来自对建筑安装这部分投资的期待,从当前数据来看,虽然地产销售表现低迷,但地产竣工与高新开工之间存在较大差距,加上相关调研显示房企在加快工期,支撑建筑安装环节。从地产投资角度来看,三成来自拿地,土地购置的增长空间已是十分有限,但投资占比七成来自施工,建筑安装的企稳将对整体地产投资形成支撑。制造业方面,工业企业产能利用率得益于供给侧改革提升较快,而投资因供给侧及环保受到一定压制,但制造业固定资产投资已经开始连续回升。基建方面,政府明显加快了地方债的发行,出台农村基建计划等,因此基建回升的可能性比较大。

3、京津冀秋冬季环保打响,长三角秋冬季环保推进

10月10日起,京津冀及周边地区正式启动秋冬季大气污染综合治理攻坚战。今年京津冀秋冬季PM2.5平均浓度同比下降约3%,重度及以上污染天数同比减少约3%。河北省从10月10日起给予环保举报奖励,最高奖励5万元。同时采取异地执法、交叉执法、巡回执法方式,在全省执行秋冬季第一轮环保执法专项行动,10月11日检查企业416家发现问题84家,涉气环境违法105个,其中4家钢企突出环境问题被曝光。长三角地区日前发布2018-2019年秋冬季大气污染综合治理攻坚行动方案征求意见稿,要求秋冬季期间(2018年10月1日至2019年3月31日),长三角地区PM2.5平均浓度同比下降5%左右,重度及以上污染天数同比减少5%左右。10月25日,江苏省公布2018-2019秋冬季错峰生产方案通知,要求重点行业企业在应有污染排放基础上减排30-50%以上。

4、央行降准释放流动性,地方债发行全面提速

中国人民银行10月7日决定从2018年10月15日起,下调大型商业银行、股份制商业银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率1个百分点。降准所释放的部分资金用于偿还10月15日到期的约4500亿元中期借贷便利(MLF),这部分MLF当日不再续做。除去此部分,降准还可再释放增量资金约7500亿元。地方政府专项债发行全面提速。数据显示,截至9月24日,地方政府专项债9月以来发行量已达约5000亿。此前,8月地方政府新增专项债发行规模约4200亿元,为7月发行量的3倍多。业内预计,8、9两个月新增专项债发行规模达到约万亿,全年剩下不到3000亿的额度将在10月全部发完。

执笔人: 中国物流信息中心 李大为

网站首页

网站首页 PMI指数

PMI指数 物流信息

物流信息 物流科技

物流科技 生产资料

生产资料 钢铁信息

钢铁信息 能源信息

能源信息 中心介绍

中心介绍