2024年6月钢铁PMI显示:淡季特征逐步显现,钢铁行业承压放缓

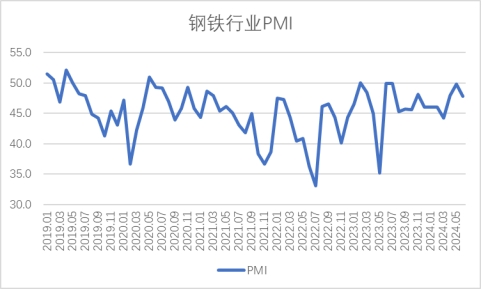

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,随着气温升高,钢铁行业淡季特征逐步显现,2024年6月份为47.8%,环比下降2个百分点,结束连续2个月环比上升态势,反映出行业承压放缓。分项指数变化显示,6月份钢铁市场供需两端均有回落,原材料价格短期下降,钢材价格连续下行,但钢厂利润有所修复。预计7月份,市场需求或将小幅反弹,钢厂生产小幅回升,原材料价格弱势震荡,钢材价格小幅回升。

图1 2019年以来钢铁行业PMI变化情况

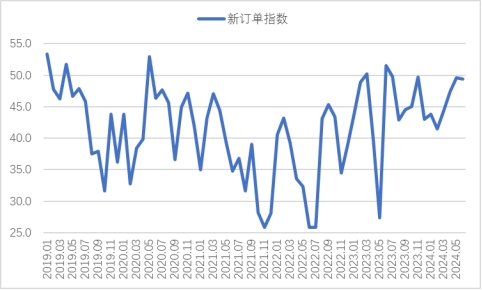

钢铁需求有所转淡,整体仍有趋稳基础。6月份,建材市场需求呈现淡季特征,部分高温、多雨地区需求受影响相对明显,但受益于国家稳经济政策的持续发力,市场需求预期保持稳定。特别是房地产市场政策优化和基础设施建设稳步推进,给钢铁行业需求预期带来一定提振。此外资金方面,上半年国内货币投放处于相对宽松态势,商品市场的流动性好转,也给钢铁市场带来一定支撑。新订单指数为49.4%,较上月下降0.2个百分点,虽仍处于50%以下,但依然是今年以来的较好水平,显示6月份钢铁行业市场需求虽有所转淡,但比较来看仍有趋稳基础。市场终端需求方面,从监测的沪市终端线螺采购数据来看,6月份上海终端采购量环比小幅下降7%,有一定收缩,但与去年同期相比仍有小幅增长。

图2 2019年以来钢铁新订单指数变化情况

图3 2018年以来沪市终端线螺每周采购量监控数据变化情况

钢厂库存连续上升,钢厂生产有所回落。6月份,随着钢铁行业淡季到来,下游需求释放有所放缓,钢厂库存连续增长。中钢协数据显示,6月上旬重点钢铁企业钢材库存量为1608.62万吨,比上一旬增加151.94万吨。到中旬时,重点统计钢铁企业钢材库存量约1642.58万吨,比上一旬增加33.95万吨。产成品库存指数为47.4%,较上月上升4个百分点,也是连续2个月环比回升。

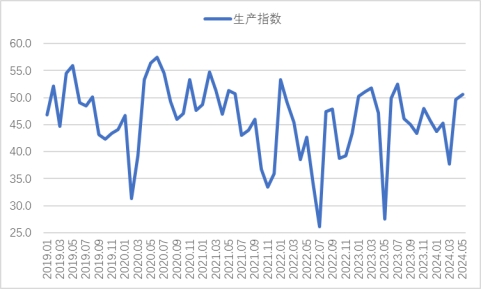

在库存增加、市场需求增速放缓的情况下,企业生产意愿有所减弱,生产指数为45.9%,较上月下降4.7个百分点,再次落入收缩区间。据中钢协数据统计,2024年6月上旬,全国重点统计钢铁企业日产粗钢224.83万吨,环比增长3.3%;日产生铁198.93万吨,环比增长3.03%;日产钢材211.96万吨,环比下降5.26%。到中旬时,全国重点统计钢铁企业日产粗钢218.51万吨,环比下降2.81%;日产生铁196.01万吨,环比下降1.46%;日产钢材209.80万吨,环比下降1.02%。结合来看,6月钢铁产量虽整体较5月份下降有限,但月内生产呈现一定的回落势头。

图4 2019年以来钢铁生产指数变化情况

图5 2019年以来钢铁产成品库存指数变化情况

原料价格短期回落,炼钢成本明显下降。6月份,由于生产有所缩减,原材料市场整体走弱,加上前期原材料价格连续上升导致基数上升,6月原料价格短期回落。购进价格指数为38.6%,较上月下降38.9个百分点,在连续2个月大幅上升后快速回落。分品类来看,铁矿石市场承压走弱,供需矛盾进一步突出,使得价格大幅下降。焦炭市场成交一般,整体供给较为平稳,价格与钢企利润呈现同步走势,价格小幅回落。废钢市场表现强于其他黑色品种,反向开票影响逐渐扩散,为废钢价格提供较强的支撑。整体来看,当前炼钢成本较上月有着明显下降。

图6 2019年以来钢铁购进价格指数变化情况

钢材价格连续下行,钢厂利润有所修复。6月份,受供需矛盾影响,钢材价格连续下行,整月价格几乎无回升态势。上海螺纹钢价格指数显示,6月3日价格为3570元/吨,为6月最高点,此后价格连续下行,6月25日降至3420元/吨,为6月最低点。整月下降150元/吨,几乎达到年内最低点。虽然钢材价格较上月有所下跌,但当前炼钢成本也明显下降,有利于钢厂利润修复。卓钢观察数据显示,6月各钢材品种盈利均有所增加,其中冷轧吨钢盈利增加103元/吨至32元/吨;中板吨钢盈利增加88元/吨至16元/吨。

图7 2018年以来上海螺纹钢价格指数变化情况

预计7月份,钢材市场需求或将小幅反弹。7月份钢铁行业的传统消费淡季预计有所延续,虽然各地气温持续升高,但南方大范围的雨季将逐步结束,被雨水抑制的需求或将会小幅反弹。政策支持和市场需求稳步回暖为行业提供了一定的积极信号。预计下半年,随着特别国债、大规模设备更新和消费品以旧换新等政策效果逐步显现,钢铁行业的回升动力将得到进一步加强。需要注意的是,当前随着各地房地产政策的优化,阶段性房地产成交有一定回暖,但整体仍处于低迷状态。长期来看,房地产行业的问题仍比较突出,尤其是终端购房需求难以匹配当前相对过剩的供应,因此后续整体房地产开工情况难言乐观,对钢铁市场需求的支撑也不可期望过高。钢铁市场需求更多应关注基建、制造业等。

钢材生产或将小幅回升。7月份,限产传闻的扰动以及较高的库存压力对于企业生产积极性或将产生一定影响,但在利润回升和需求反弹的情况下预计仍有企业加强生产活动。预计7月份钢材生产将会小幅回升。

原材料价格预计低位震荡,钢材价格或小幅反弹。当前港口铁矿石库存依旧较高,海外铁矿石供给稳定,铁矿石价格反弹动力不足,焦炭和废钢的表现不足以对冲铁矿石的较差表现,整体原材料价格也将持续低位震荡。钢材价格已经逼近年内最低点,后市持续下降的动力不足,加上7月份需求或将小幅回升,钢材价格也有望小幅反弹。

(任何转载,必须与中国物流与采购联合会钢铁物流专业委员会取得联系,未经许可,任何单位或者个人不得转载本文)

网站首页

网站首页 PMI指数

PMI指数 物流信息

物流信息 物流科技

物流科技 生产资料

生产资料 钢铁信息

钢铁信息 能源信息

能源信息 中心介绍

中心介绍